"Por onde estruturaremos um programa de combate à inflação que nos livre das mazelas e efeitos desindustrializantes da ancoragem monetário-cambial introduzida pelo Plano Real?".

O artigo é de Carlos Águedo Paiva, doutor em economia e professor do mestrado em desenvolvimento da Faccat, publicado por A Terra é Redonda, 17-04-2022.

Em artigo anterior, publicado no site A Terra é Redonda, procurei demonstrar a urgência em superar o padrão de controle da inflação vigente no Brasil desde o Plano Real. E isto na medida em que a equação vigente – para além de todo o discurso e de toda a parafernália econométrica do sistema de Metas – continua a se basear, fundamentalmente, na interação “juros-câmbio”: eleva-se a taxa de juros para atrair recursos externos e valorizar o real, deprimindo o preço de importados e de exportados. Quem sofre é a perna frágil do tripé dos tradables: a indústria de transformação. Nas duas outras pernas do tripé – agronegócio e indústria extrativa mineral –, assentadas em recursos naturais, por oposição a recursos artificiais, tecnológicos e organizacionais – o Brasil vai muito bem obrigado.

Mas a cada vez que o dragão inflacionário tira a cabeça para fora o Banco Central aciona seu esquema de ajuste, revalorizando o real e expondo a indústria de transformação à concorrência externa. O que tem gravíssimas consequências – infelizmente, ainda pouco entendidos e reconhecidos por economistas de todos os matizes, a começar pelos heterodoxos – sobre a capacidade competitiva da indústria no longo prazo. Pois a cada variação da taxa de câmbio real, o que fica evidente é que o controle da inflação é questão de princípio; a defesa da indústria e da soberania produtiva nacional, definitivamente, não é.

Ora, num mundo crescentemente globalizado e oligopolizado, no qual a hegemonia industrial asiática (e, em especial chinesa) é cada vez maior, a “informação” repetida desde 1994, há quase três décadas, de que a defesa da indústria é secundária e que ela será usada como “boi de piranha” a cada novo surto inflacionário tem consequências. E a principal consequência é a depressão da taxa de investimento e a disposição para inovar e correr riscos no segmento. Se queremos enfrentar esta triste realidade que vem deprimindo, há décadas, nossa taxa de crescimento, é preciso desenvolver uma nova política de combate à inflação. E o início de tudo tem que ser a compreensão do objeto.

Por razões pouco compreendidas e relativamente pouco discutidas na literatura[i], o Brasil apresenta uma elevada propensão à inflação. Quer me parecer que esta “compulsão inflacionária” seja mais uma expressão do padrão excludente e espoliativo do capitalismo brasileiro. Afinal, a despeito da inflação ser definida como “elevação geral dos preços” (por oposição a processos de “alteração de preços relativos”), o que a caracteriza é que os preços não sobem, todos, simultaneamente. Aqueles agentes com maior capacidade de precificação, elevam seus preços à frente dos demais, e se beneficiam ao longo do período em que os últimos não alcançam recompor os seus próprios preços. Na medida em que os “retardatários” alcançam os protagonistas, estes recomeçam o circuito, muitas vezes alimentando processos que levam à espiral inflacionária (taxas crescentes).

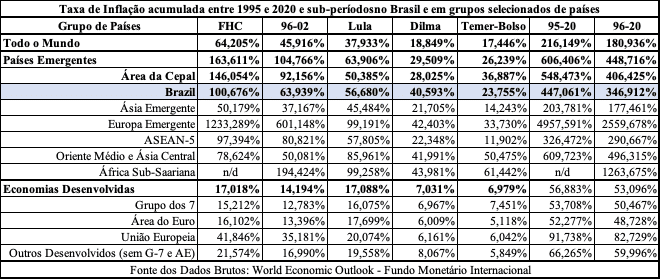

Sem sombra de dúvida, o Plano Real é um marco e um divisor de águas no inflacionismo brasileiro. Não obstante, desde sua implementação o Brasil continuou a apresentar taxas de inflação positivas e em patamares significativamente superiores à maioria dos países desenvolvidos e, inclusive, de parcela expressiva dos países subdesenvolvidos. Este ponto fica claro quando observamos o Quadro 1, abaixo.

As taxas de inflação estão agrupadas por períodos selecionados em função das políticas econômicas e/ou em função dos mandatos presidenciais no Brasil. O primeiro período levado em consideração são os dois mandatos de FHC, entre 1995 e 2002. Como no primeiro ano desta série – 1995 – a taxa de inflação foi significativamente elevada (22,5%) e muito acima da média anual entre 1995 e 2020 (6,75% a.a.), também calculamos a inflação acumulada apenas no período 1996-2002.[ii]

O primeiro a observar é que o Brasil apresenta taxas de inflação superiores à média mundial em todo o período e em cada um dos subperíodos selecionados, sem qualquer exceção.

De outro lado, excetuado o período Dilma (que inclui o ano de 2015, quando a taxa de inflação atingiu dois dígitos), em todos os demais períodos o Brasil apresenta uma taxa de inflação inferior à média dos países emergentes e bastante próxima (mas discretamente inferior) à média da América Latina e Caribe (área da Cepal).

Não obstante, do meu ponto de vista, é preciso entender que:

(1) o Plano Real é um “pacto social” baseado exatamente no enfrentamento e controle da inflação e de seus perversos efeitos redistributivos (concentradores de renda). Ele foi a condição da vitória de FHC em 1994 e 1998. Lula só consegue se eleger quando assume o compromisso de manter intocado este “pacto social”, na “Carta aos Brasileiros. Em suma: o combate à / controle da inflação está no centro do programa econômico “consensuado” no país;

(2) o Plano Real estruturou-se (e estrutura-se!) sobre ancoragem cambial, a qual depende de abundância de recursos externos e reservas cambiais. Malgrado alguns curtos períodos de escassez de divisas (sempre por volatilidade especulativa, como em 2002 e 2009), o Brasil contou com abundância de recursos em moeda forte e o Banco Central exerceu com autonomia e independência (inclusive excessiva!) seu papel de “xerife anti-inflacionista”, puxando juros e deprimindo o valor do dólar;

(3) Quando comparamos nossa performance inflacionária com a performance da “média” dos países emergentes, estamos nos comparando com regiões e países tais como o Oriente Médio e a Ásia Central,[iii] que envolve nações situadas entre o Marrocos, na África, até o Paquistão, na Ásia, passando por Tunísia, Argélia, Líbia, Egito e Sudão, no continente africano, e por Líbano, Síria, Autoridade Palestina, Faixa de Gaza, Iraque e Irã Afeganistão, na Ásia. Parcela expressiva destes países vivenciaram e vivenciam guerra civil, golpes de Estado e circunscrições cambiais e/ou embargos comerciais extraordinariamente pesados; Europa em Desenvolvimento, situados no Leste Europeu e que viveram sob inflação elevadíssima durante mais de uma década de complexa e dolorosa transição para a economia capitalista: entre 1994 e 2002 a inflação média anual dos países desta região foi de 57,63%; a África Subsaariana, cujos problemas cambiais, de instabilidade política e de estrangulamento de oferta são tão grandes ou maiores do que os países do Oriente Médio e Ásia Central.

(4) Quando tomamos apenas os países da América Latina (área da Cepal) é preciso entender que esta região também é muito desigual, que se desdobra em taxas de inflação igualmente diversas. Alguns países como a Venezuela vivem, nos anos recentes, uma crise associada à queda dos preços do petróleo e ao embargo econômico orquestrado pelos EUA. Neste país, a taxa média anual de inflação nos últimos 4 anos superou os 7.000%. A Argentina foi submetida a choques externos e inflexões radicais de política econômica nos últimos anos e sua taxa média anual de elevação de preços neste período foi de 37,54%. Se incluirmos países da América Central e Caribe – como Haiti, Nicarágua, Guatemala, etc. – fica fácil entender porque o Brasil alcança uma performance discretamente melhor que a média da região. A grande questão é porque essa superioridade é tão discreta, porque a performance nacional é tão similar à performance média latino-americana.

A precariedade da performance nacional fica plenamente evidenciada quando a comparamos com a dos países desenvolvidos. Entre 1995 e 2020, a inflação anual média brasileira foi 6,75% a.a., enquanto a média dos países desenvolvidos foi aproximadamente um quarto deste índice: 1,75%. Mesmo quando retiramos o ano de 1995 como “atípico”, a média anual brasileira fica em 6,17% contra 1,72% dos países desenvolvidos. Vale dizer: a inflação anual média do Brasil é algo entre 4 e 3,5 vezes maior do que a inflação anual média dos países desenvolvidos.

Por quê? Por irresponsabilidade fiscal ou monetária? … Não nos parece necessário esgrimir argumentos para criticar esta tese do senso comum conservador. Tampouco podemos explicar estes índices por ausência de concorrência externa ao setor tradable. Pelo contrário: como tenho defendido em diversos textos, blogs e grupos em redes sociais, a exposição competitiva imposta pela persistente âncora cambial está na base de nossa acelerada desindustrialização.

A pretensão de que, na base deste problema, encontrar-se-ia, fundamentalmente, ganhos salariais reais acima da inflação também não se sustenta. Esta tese – esgrimida por economistas que resgatam a curva de Phillips para criticar as políticas petistas de emprego e salário mínimo – revela sua insubsistência quando vemos a performance inflacionária do período Temer-Bolsonaro. Ao longo de cinco anos de elevado desemprego[iv], a taxa média anual de inflação foi de 4,35% a.a.; o que corresponde a 3,2 a taxa média dos países desenvolvidos e 30% superior à média mundial.[v]

Porém, do meu ponto de vistam, há, nesta tese de inflexão “neokeynesiana”, um pouco mais de consistência do que os defensores radicais de uma certa heterodoxia estão dispostos a admitir. Se tomamos a taxa média de inflação dos “anos petistas” (2003-2015), ela se revela superior à taxa dos anos “pós-golpe” em quase dois pontos percentuais: 6,26% a.a. Simultaneamente, neste período – mais uma vez, de acordo com os dados do FMI – a taxa média de desemprego foi inferior aos anos Temer-Bolsonaro em pouco menos de 3 pontos percentuais: 9,5%.[vi]

A questão é que (a despeito da inflação brasileira ser irredutível a pressões salariais) entendemos, em consonância com Kalecki e a corrente pós-keynesiana, que:

(1) a elevação dos salários nominais em uma economia oligopolizada que opera com mark-ups rígidos e expressivos é um elemento de pressão sobre os preços e tende a contribuir para a aceleração da inflação em segmentos não expostos à concorrência externa e altamente empregadores (como os serviços, por exemplo);

(2) a queda da taxa de desemprego (elevação do emprego acima do crescimento da oferta de mão-de-obra) amplia o poder de barganha da classe trabalhadora e sua capacidade de pressão por salários nominais mais elevados e este movimento – em si mesmo benéfico e positivo! – também carrega consigo elementos de pressão inflacionária;

(3) o apoio governamental à elevação dos salários nominais (que têm o salário mínimo como referência!) é uma estratégia legítima e necessária de reforço a políticas redistributivas, a despeito de comportar uma pressão de custos com potencial componente inflacionário.

Na verdade, a questão que nos interessa tratar é justamente esta: se, num futuro governo de esquerda, quisermos operar com vistas a elevar os salários nominais e reais, redistribuir a renda em prol dos trabalhadores e elevar de forma significativa o nível de emprego da economia, estaremos introduzindo elementos de pressão inflacionária com grande potencial de aceleração e aprofundamento da compulsão inflacionista que caracteriza a economia brasileira. Neste quadro, mantida a “autonomia-independência” relativa do Banco Central, muito provavelmente será preservada a estratégia de combate à inflação adotada desde 1994 com todas as suas consequências deletérias para o crescimento econômico: elevação dos juros, valorização do real (depreciação do dólar), exposição competitiva da indústria e, por fim, desindustrialização. Urge, pois, desenvolver e propor e – uma vez no governo – colocar em prática políticas alternativas e genuinamente heterodoxas de combate à inflação, capazes de superar o dualismo “ortodoxia monetária” (que redunda em real sobrevalorizado) e/ou “ortodoxia fiscal” (que redunda em desemprego elevado). O objetivo da próxima seção é, justamente, apontar para esta “terceira via”.

Tal como Kalecki procurou demonstrar em diversos trabalhos, no médio prazo, a elevação dos salários nominais só é um instrumento eficaz para a redistribuição da renda em prol dos trabalhadores se ela vier acompanhada de depressão da taxa de mark-up. O que é o mesmo que dizer que a distribuição da renda é função da depressão do grau de monopólio (médio) da economia e do aprofundamento da concorrência em preços (Kalecki, 1938).[vii]

Ora, esta concepção, não é novidade dentro do campo heterodoxo brasileiro[viii] e fez parte das estratégias políticas econômicas adotadas ao longo dos anos petistas. Da forma como lemos o antológico artigo de André Singer intitulado Cutucando onças com varas curtas (Singer, 2015), sua tese central é justamente esta: em seu primeiro mandato, Dilma buscou enfrentar (e efetivamente enfrentou!) o grau de monopólio de um amplo conjunto de segmentos empresariais cujo poder de precificação havia sido ampliado pelas políticas privatistas de FHC. Dentre estes setores, há que se salientar:

(1) o segmento bancário-financeiro, cuja rentabilidade foi acicatada pelas novas políticas de crédito e de juros do Banco do Brasil, da Caixa Econômica Federal e do BNDES;

(2) o segmento logístico, afetado pela nova lei dos portos de 2013, pelas tentativas de alterar o marco regulatório das ferrovias (com a introdução do direito de passagem, que suprimiria o monopólio das concessionárias) e pelas novas regras e leilões-concessões rodoviárias; e

(3) os serviços industriais de utilidade pública, com ênfase nas concessionárias de geração, transmissão e distribuição de energia elétrica, que foram pressionadas a alterar os contratos de concessão assinados no período FHC por modalidades voltadas a garantir uma maior flexibilidade no preço de oferta da energia elétrica, com vantagens para o consumidor (nas quedas de preços) e para as concessionárias (na alta de preços, em função de problemas de geração e oferta).

Acredito que um dos desdobramentos destas “cutucadas” tenha sido a radical inflexão da “opinião pública” acerca do governo Dilma na transição de 2012 para 2013 (ano que se inicia com o anúncio da nova política de juros do Banco Central e que será marcado pelas “jornadas juninas”). A mídia – que nunca fora solidária com os governos do PT, e já havia incensado a farsa do Mensalão – vai aprofundar suas críticas à terceira gestão do PT, assumindo para si a função de “força opositora”, promovendo fartamente todas as manifestações e protestos de rua a partir de 2013.

Simultaneamente, a base política no congresso vai sendo diluída até ser totalmente dissolvida, a partir da movimentação de lideranças do PMDB e do PSDB cujos intere$$es nas atividades portuárias (como Temer e Cunha), rodoviárias (Padilha), e na geração e distribuição de energia elétrica (Aécio Neves) haviam sido prejudicados. A Nova Lei dos Portos foi a última grande vitória de Dilma no Congresso. A partir daí, todas as iniciativas da presidenta de enfrentamento dos grandes oligopólios (saúde privada, ferrovias, etc.) foram barradas. E o diálogo entre Ministério da Fazenda, Palácio da Alvorada e Banco Central foi se tornando cada dia mais truncado.

Ora, de um lado, parece-me evidente que a estratégia “kaleckiana” adotada por Dilma de redistribuir renda, controlar a inflação e alavancar a competitividade da produção nacional[ix] via transferência dos ganhos de produtividade dos setores oligopolizados para os preços (e, portanto, para o conjunto da sociedade) era perfeitamente correta e necessária. Mas, de outro, acredito que ela não precisaria (e, talvez, tendo em vista as consequências finais deste processo, não devesse) iniciar este enfrentamento pelos “polos hegemônicos” do grande capital: sistema financeiro e serviços concedidos-privatizados durante os leilões e rega-bofes do governo FHC. Acredito que exista uma alternativa que permitiria “comer o mingau pelas beiradas”,[x] uma alternativa que não foi tentada e que deveria ser numa nova gestão do PT (ou, eventualmente, de outra composição-governo de esquerda).

Do meu ponto de vista, a alternativa de menor custo político e de maior eficácia econômica de controle inflacionário e redistribuição de renda via depressão do mark-up encontra-se em focar diretamente nas elevadas margens do comércio que vigoram no Brasil. Mais: acredito que se deveria dar ênfase, inicialmente, nos segmentos que comercializam produtos que fazem parte da “cesta do IPCA” e que, portanto, impactam diretamente daqueles índices de inflação que orientam as políticas monetárias do Banco Central. Expliquemo-nos.

Acredito que os economistas – inclusive da “banda heterodoxa” – ainda não tomaram plena consciência do grau de financeirização da economia brasileira em geral e da financeirização do sistema de comercialização em particular. O Brasil é o único país do mundo onde a maior parte das mercadorias é vendida em “diversas vezes sem juros”. De passagens aéreas (vendidas usualmente em “várias vezes sem juros” diretamente pela Gol, Tam, Azul, ou por revendedoras, como Submarino, Decolar, etc.) a compras em supermercado (pagas com cartão de crédito e/ou em cartões das próprias redes, como Zaffari, Pão de Açúcar, etc.), passando por magazines de roupas (C&A, Renner, Riachuelo, etc.) a magazines de eletrodomésticos e utilidades para o lar (Magazine Luíza, Ponto Frio, Lojas Colombo, etc.), concessionárias de veículos (Volkswagen, Renault, Fiat, etc.), praticamente tudo no país é vendido a prazo. Por quê? Porque todos os grandes grupos comerciais do país, ou estão associados, ou contam com financeiras e/ou bancos próprios, e obtêm a maior parte dos seus lucros do sistema de financiamento aos seus clientes, por oposição aos ganhos derivados do processo de comercialização em sentido estrito.[xi]

Esta estratégia dos grandes varejistas tem desdobramentos para o pequeno capital associado ao comércio. Na medida em que os preços “à vista” com os quais operam as grandes redes comerciais já inclui o juro (que, teoricamente, não é cobrado quando o cliente “opta” pela compra a prazo), estes preços são significativamente superiores aos custos de aquisição dos produtos comercializados junto à indústria. Esta elevada margem de lucro do grande comércio é percebida pelo pequeno comerciante como uma vantagem. Afinal, ele adquire suas mercadorias em lotes menores e, usualmente, a preços superiores e, se a margem do grande comércio fosse menor, a sua também seria acicatada pela concorrência. Porém, esta percepção do pequeno comerciante é apenas parcialmente verdadeira. Na realidade, seus “ganhos” são mais aparenciais do que reais. Por quê?

Porque os consumidores exigem do pequeno varejo o mesmo tratamento que obtém junto ao grande: a venda a prazo. Só que, no caso do pequeno varejista, como regra geral, o parcelamento (usualmente, em mais de uma parcela, para compras vultosas) se dá via cartão de crédito. Para além dos custos financeiros imediatos que o comerciante incorre no momento em que faz uso destes instrumentos, ele incorre, também, em custos mediatos, pois não recebe o valor total de sua venda, necessitará tomar empréstimo (capital de giro) para a reposição de estoque.[xii] Ora, a venda a crédito por parte do grande varejo que conta com bancos e financeiras associadas gera ganhos extraordinários. Mas o mesmo não se dá para o pequeno comerciante, que arca com a maior parte dos custos de financiamento concedidos pelo sistema bancário ao seu cliente e, por extensão, a ele mesmo.

O “(re)equilíbrio financeiro” do pequeno comércio é obtido por uma segunda via, igualmente perversa: em função da grande desigualdade de renda que caracteriza a estrutura social brasileira, uma parcela significativa da população nacional não tem acesso a cartão de crédito e a sistemas de financiamento. Esta parcela realiza suas compras e pagamentos rigorosamente à vista, via papel-moeda. Não gratuitamente, no Brasil atual o volume de papel-moeda em circulação corresponde aproximadamente ao volume dos depósitos à vista nos bancos comerciais: em 2020, ambos giravam em torno de 250 bilhões de reais.[xiii]

Esta parcela da população – justamente a mais pobre! – paga à vista o preço a prazo. Como ela realiza parcela expressiva de suas compras no pequeno comércio (situado na periferia das cidades, na proximidade das residências populares) ela contribui para a sustentação deste estrato varejista e, inadvertidamente, contribui para a sustentação de um perverso sistema de precificação marcado por exorbitantes margens “financeiras de comércio”.

Do meu ponto de vista, urge interferir e alterar esta articulação perversa entre comércio e finanças em nosso país a partir de políticas públicas especificamente voltadas para tanto. Desde logo, seria preciso mostrar a “nudez do rei”. Há um engodo coletivo. O consumidor realmente acredita que está sendo beneficiado pelo parcelamento “sem juros”. E o pequeno comerciante realmente acredita que está sendo beneficiado por vender seus produtos ao elevado preço praticado pelo grande comerciante.[xiv]

Com vistas a calcular o desconto que um pequeno comerciante poderia conceder sem deprimir sua margem de rentabilidade (mas, até, ampliando-a), tentei calcular os custos financeiros médios que este estrato incorre em suas vendas a prazo. Este cálculo, contudo, mostrou-se muito mais complexo do que eu poderia imaginar inicialmente. Por diversos motivos. Em primeiro lugar, encontra-se o fato de que os riscos de operação com dinheiro papel variam em cada localidade. Falo dos riscos de assalto do estabelecimento comercial e/ou do responsável por realizar os depósitos diariamente. Em segundo lugar, os custos de operação com cartão de crédito também não são uniformes.

Novas bandeiras estão ingressando no mercado e concorrendo com as bandeiras tradicionais pelo oferecimento de melhores condições de financiamento para os comerciantes. Além disso, os comerciantes que recorrem a empréstimos bancários para capital de giro (que sustenta parte de suas operações de crédito ao cliente), deparam-se com taxas de juros e encargos bancários (taxas diversas, reciprocidades, etc.) diversificados. Por fim, ouvi relatos por parte dos comerciantes de problemas específicos para a utilização de papel-moeda (por oposição aos cartões) que me surpreenderam, tais como: (1) a morosidade do pagamento com dinheiro é maior, levando à formação de filas; (2) e o número de pessoas nos caixas teria que ser maior, mas (3) nem todos os pequenos comerciantes contam com pessoal suficiente e confiável que saiba calcular adequadamente o troco; dentre outros.

Vale notar, que parte destas dificuldades podem ser dribladas, atualmente, com o sistema de pagamento via pix. Porém ainda seria preciso enfrentar outro problema: a carência de conhecimento em finanças do pequeno comerciante e, por extensão, sua dificuldade em dimensionar o impacto positivo para sua rentabilidade na adoção de práticas que o liberem do pagamento de juros e taxas bancárias.

Uma política de apoio à formação e informação do pequeno comerciante poderia conscientizá-lo das vantagens que teria se concedesse descontos para os consumidores dispostos a adquirir as mercadorias à vista. Por menores que fossem estes descontos, eles fazem diferença para as famílias de baixo orçamento e teriam consequências sobre a evolução do nível geral de preços. E isto na medida em que a depressão dos preços no pequeno varejo teria de ser (pelo menos em parte) acompanhada pela queda de preços no grande varejo.[xv]

Um tal programa de apoio à concorrência e depressão de preços teria muito maior eficácia se ele viesse acompanhado de sistemas públicos de divulgação dos menores preços de oferta no comércio em cada bairro. Um programa que poderia ter início com ênfase na cesta de produtos que compõem o IPCA.

Igualmente bem, parece-me que seria importante legislar e regular o processo de financiamento ao consumidor através da obrigatoriedade de exposição das taxas de juros efetivamente embutidas nas operações de crédito. Uma vez que os cartões das grandes empresas de varejo estão associados a financeiras específicas, a referência dos juros das lojas deve ser a taxa de juros cobrada pelas mesmas para o crédito pessoal.

Estas são apenas algumas ideias que necessitam de determinação para que possam vir a transformar-se em um programa efetivo e eficaz de controle de preços por mecanismos de mercado que reforcem a concorrência e deprimam a margem de lucro (mark-up). Mas, parece-me, é um bom ponto de partida. E isto porque traz à luz e busca enfrentar exatamente um dos traços mais peculiares da economia nacional: as formas veladas da financeirização e da indução à compra à crédito.

Outrossim, mesmo que se chegue à conclusão de que não é este o “caminho a ser trilhado”, acredito que o problema em si seja pertinente e urgente. Por isto mesmo, trago estes pontos à reflexão. Se não for por aqui, por onde estruturaremos um programa de combate à inflação que nos livre das mazelas e efeitos desindustrializantes da ancoragem monetário-cambial introduzida pelo Plano Real?

KALECKI, M. (1938) The determinants of distribution of the National Income. In: OSIATYNSKI, J. (ed.). (1990) Collected Works of Michal Kalecki. Oxford: Clarendon Press.Vol. II.

PAIVA, C. A. (2004). Lendo o Real com um olho em Keynes e outro em Kalecki. Indicadores Econômicos FEE. V. 16, n. 2. Porto Alegre: FEE. Disponível aqui.

SINGER, A. (2015) “Cutucando onças com varas curtas: o ensaio desenvolvimentista no primeiro mandato de Dilma Rousseff (2011-2014). In: Novos Estudos. N. 102. Julho.

SYLOS-LABINI, P. (1984) “Preços e distribuição de renda na indústria de transformação”. In: Ensaios sobre desenvolvimento e preços. Rio de Janeiro: Forense Universitária.

[i] A despeito de exercícios brilhantes e inovadores, como, dentre outros, o clássico trabalho de Ignácio Rangel sobre A Inflação Brasileira.

[ii] Usualmente se pretende que a inflação elevada em 1995 seria um reflexo dos “percalços do ajuste” e da persistência da inércia inflacionária herdada de 1994. Não obstante, em tese, de acordo com os formuladores do programa, a inércia deveria ter sido anulada durante o período de implantação da Unidade Real de Valor (URV), no primeiro semestre de 1994. O fato deste “ajuste” não ter ocorrido a contento e a inflação elevada haver persistido por mais de um ano após a plena implantação do Real (no segundo semestre de 1994 e ao longo dos primeiros meses de 1995) já é uma primeira demonstração da tese que estamos querendo esgrimir: a tendência inflacionista da economia brasileira e a resiliência da inflação a programas de ajuste e controle do nível geral de preços.

[iii] Nome “fantasia” que o FMI dá aos países de hegemonia muçulmana contíguos.

[iv] Segundo o WEO-FMI, a taxa média de desemprego ao longo destes cinco anos seria de 12,49%. Esta taxa é discretamente inferior àquela calculada pelo IBGE.

[v] Vale notar que, como tomamos o World Economic Outlook como fonte de dados para comparação e ainda não existem informações sobre taxa de inflação de 2021 para todos os países do mundo, não estamos incluindo nesta série a performance inflacionária do ano passado, quando o IPCA superou os 10%. O salto inflacionário foi devido, em grande parte, à desvalorização do real, derivado das baixas taxas de juro praticadas pelo Bacen. O que revela – mais uma vez – a importância de termos políticas alternativas à ancoragem cambial para conter os preços.

[vi] Estes resultados não se alteram significativamente quando extraímos da série os dois anos de política econômica “atípica” das gestões petistas: 2003 e 2015. Nestes dois anos, foram adotas estratégias fiscais e monetárias ortodoxas, que elevaram significativamente desemprego. No primeiro caso, para enfrentar as pressões inflacionárias herdadas da desvalorização cambial de 2002; no segundo caso (com pouco ou nenhum sucesso!), com vistas a obter a flexibilização da política monetário-cambial do Banco Central que estava levando à sobrevalorização crônica do real e, por consequência, à desindustrialização no Brasil. Entre 2004 e 2014, a taxa de inflação média anual da economia brasileira foi de 5,6% (1,3 ponto percentual acima da taxa média do período Temer-Bolsonaro). E a taxa de desemprego média (de acordo com o WEO-FMI) foi de 9,2%. A inflexão de 2015 – por mais desastrada que tenha sido – coloca uma questão que me parece fundamental: a dificuldade de operar com a autonomia (para não falar em independência) efetiva do Banco Central com relação às determinações e políticas econômicas estruturantes dos governos de esquerda (vale dizer: dos governos petistas!) no Brasil contemporâneo. Voltaremos a este ponto mais adiante.

[vii] Na verdade, Kalecki pretende (corretamente) que a queda do grau de monopólio e, por extensão, do mark-up, levaria à redistribuição independentemente de qualquer elevação dos salários nominais. Só que, neste caso, a redistribuição se daria com deflação e, portanto, com elevação das taxas reais de juros. O que pode acarretar em novos empecilhos ao processo de desenvolvimento.

[viii] Em grande parte, por influência da Escola da Unicamp, onde Dilma fez créditos de Mestrado e Doutorado.

[ix] No jargão conservador: “enfrentar o custo Brasil”.

[x] Dentre o memorável fraseado político de Leonel Brizola, uma das tiradas que mais gosto é: “Mingau quente se come pelas beiradas. Quem põe a colher direto no centro e leva na boca está pedindo para se queimar.”

[xi] Interessante observar que mesmo os analistas econômicos da imprensa burguesa apontam para esta peculiaridade do nosso sistema de comercialização. Vale a pena ler as análises disseminadas na rede sobre as causas do fracasso do Wal-Mart no Brasil. Sem explicitar toda a problemática, há diversos textos que apontam, com clareza, para a parte visível deste enorme e perigoso iceberg, como, por exemplo, aqui.

[xii] Inúmeras vezes, a operação é automática: a gestora do cartão (a bandeira, seja Visa, Master, ou outra qualquer) ou o banco onde o comerciante tem conta realiza o parcelamento e recebe o valor a prazo, mas entrega parte do valor da venda imediatamente ao comerciante. O fato da operação ser “uma só” não muda em nada a substância do processo: o pequeno comerciante está pagando juros para financiar seu cliente.

[xiii] Veja-se, por exemplo, aqui.

[xiv] Na verdade, o pequeno comerciante sempre apresenta uma “vantagem locacional” com relação ao grande varejista: ele está mais próximo do consumidor. Adquirir os bens no pequeno comércio envolve poupar ônibus, táxi, gasolina ou simplesmente tempo e sola de sapato. De sorte que, efetivamente, seus preços são discretamente superiores aos do grande varejista. Mas esta margem é relativamente pequena. E não cabe deprimi-la: é a condição de sua sobrevivência. O que cabe é esclarecer e evidenciar os custos financeiros no qual o comerciante incorre ao vender a prazo com base em financiamento bancário ou das bandeiras dos cartões de crédito VISA, Master, etc.

[xv] Se isto não ocorresse, a percentagem das vendas do pequeno varejo – que é amplamente empregador – seria ampliada e as consequências sociais e econômicas do processo em termos de depressão do grau de monopólio da economia seriam igualmente expressivas.